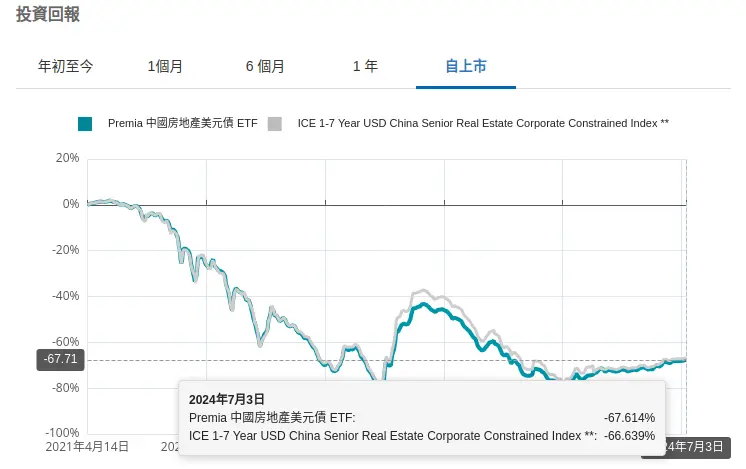

我经常提到,观察本土房地产资产最佳的市场指标,是一只ETF,

PP中地美债,全仓中资房地产公司美元债的基金,

今年以来的表现:+25.1%

不过,目前它总体还是亏损大户,上市以来-67.6%,屁股斩,

基本与内地不动产行业的走势一致,如果把房价拟合一下,你会发现领先性很高。

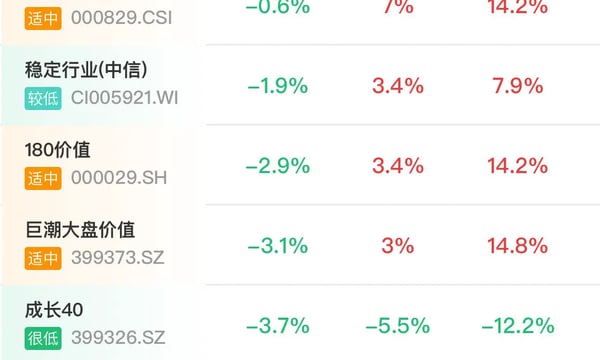

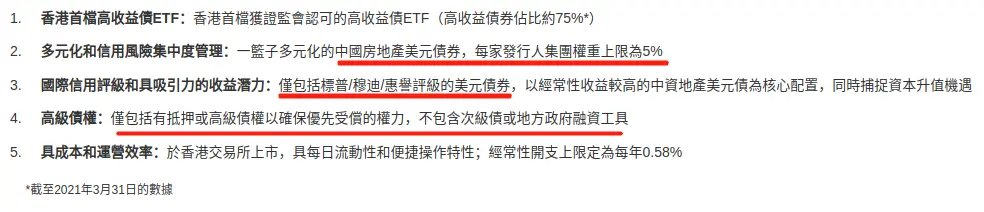

具体到它的投资策略,从辣鸡债里淘宝,

-有评级、有抵押/高级无抵押、5%单票限制

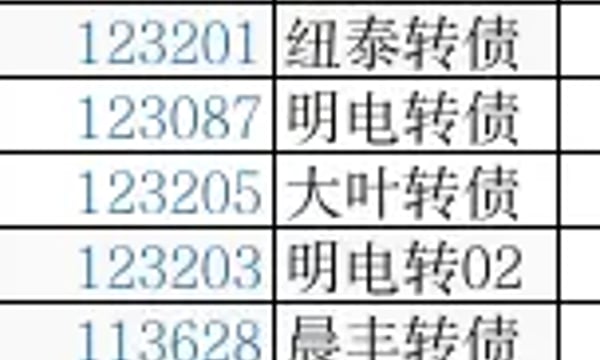

目前ETF的持仓:

20只地产债,平均价格76.852,不说利息,理论上只要底仓债券回到面值100块,

也有近24%的潜在盈利空间可能对不对。

由于在香港上市,主要是香港的机构资金和外资在交易,做债的管理人,

对风险和消息的敏感性,远超过做股票的,

因而,去年地产三支箭出来时,PP就明显波动回弹了一阵,外围对政策是十分关注的,

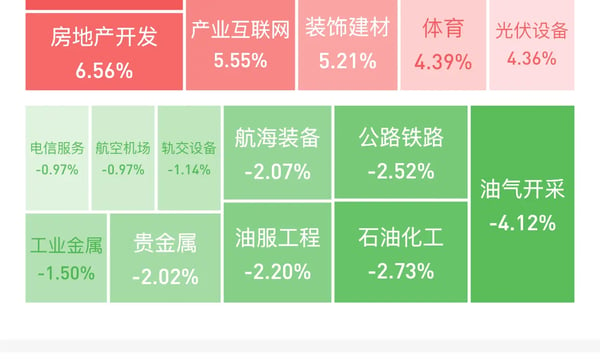

然后,今年内房股多次集体暴动或暴跌,中地美债几乎都没有反映,

一来当前债券价格已经反映了未来其主体的偿付风险,

二来小作文明显没有被交易员们采信,事后也证明,多轮地产放松调控政策,对于地产基本面几乎没有拉动,

债券价格继续打折。

简单来说,看多地产反转,应该long PP,反之就short。

而之前我提过一种看空做多的思路,因为市场上还有不小的一股力量相信能反转,

想賺他们预期落空的这个波动,只要利好出现,我就追一点,利好消退就撤。

整体来说,PP选的这些债,有一定风险管理,不能说不会继续恶化,

在一个空间内,反弹概率大于恶化。

其实,更刺激的是那些已经or预备违约的主体,几毛钱买一个彩票,万一中的话,

几百倍的回报,赔率相当诱人。

*风险提示:文中提及产品或证券,仅为演示说明,非投资建议