newsletter 的最初定位是网络文章的阅读笔记。从 2021 年 1 月开始,前 10 个月每月一期,这 10 期基本上完成了稍后阅读「去库存」的工作。从第 11 期开始,newsletter 的内容中除了包含网络文章的阅读笔记外,还增加了一些我特定阶段的思考总结。这一期的 newsletter 可能会花更多的篇幅在思考总结上,而不是网络文章的阅读笔记上。

这一篇 newsletter 的成型要特别感谢 @胡维 兄,很多思考和想法是在和他交流和沟通的过程中才产生的。正如帕伯莱所说:找个人聊聊很重要。

1. 理性和务实是重要的特质

在过去一年阅读了《巴菲特致合伙人信》阅读笔记、《巴菲特致股东信》阅读笔记后,我理解好的投资者需要具备理性和务实的特质。

1.1. 怎么理解这种特质

这种特质在各个领域有不同的表述:

- 解放思想,实事求是:我党表述为「一切从实际出发,理论联系实际,实践是检验真理的唯一标准」;

- 本分:黄峥表述为「隔绝外力,回归初心,专注于做好自己应当做的」,OPPO 表述为「隔离外在的压力和诱惑,保持平常心态,回归事物的本源,把握住我们应该做的合理方向」;

- 平常心:张一鸣表述为「在一切环境和一切行为中,保持无差别不偏执(unbiased)」、「回归本质,实事求是」、「接受不确定性」、「关注当下」等等;段永平教黄峥「遇到问题再解决问题」、「胸无大志,做好当前」。

这种特质也贯穿在巴菲特信中的各处。

比如,在合伙人阶段,一方面是受格雷厄姆风格影响,另外一方面也是因为基金自身的模式原因,巴菲特并没有讲什么长期持有,而是仓位以预期收益率和确定性为先;在伯克希尔阶段,由于是现金流创造和现金流分配模式,巴菲特在这个阶段讲的是买入现金流资产及良好的资产配置。

我认为这种差异,不仅仅是投资思路的变化,还和巴菲特自身业务的商业模式有关。

如果务实地来看,有几个常见的理解我认为是有问题的:

1.2. 长期持有应该是一个被动结果

第一个我认为有问题的,是一种(近乎无脑地)长期持有倾向。

巴菲特在 1965 年致合伙人信中提到:

经过一番艰苦的努力,我们也就能找到寥寥几个特别可能赚钱的投资机会。按照我们的目标,对于这样的投资机会,我的要求是拥有领先道指至少10个百分点的数学期望值。这样的机会能找到的就不多,找到的机会里,每个的数学期望值又存在巨大差异。我们总要回答这个问题:“按照相对收益的数学期望值,排名第一的要分配多少仓位?排名第八的要分配多少仓位?”这主要取决于第一和第八的数学期望值相差多少,还要考虑第一有多大的概率会出现极其糟糕的相对收益。两只股票的数学期望值可能相同,但是其中一只有5%的概率落后道指15个百分点以上,另一只出现这个情况的概率只有1%。前者的数学期望值范围较大,这就会降低我集中投资这只股票的意愿。(RanRan 译本)

1965 年,他信中说到的关于基金的决策流程是这样的:

- 找到投资机会(这样的投资机会不会很多),要求收益率期望值至少领先道指 10 个百分点:如果按前文所说,巴菲特对道指的期望收益率是 7%,那么要求投资机会的收益率至少要达到年化 17%;

- 按照每个投资机会的收益率期望进行排序,如果投资机会的预期收益差不多,那么仓位就会平均一些,如果投资机会的预期收益率差距较大,那么会将仓位更多地放在预期收益率高的标的上;

- 对于预期收益率类似的标的,对于预期结果差异更大的(最好的情况和最差的情况),持仓会更分散。确定性越强,持仓越集中。

在 1989 年的伯克希尔股东信中,巴菲特提到:

必须强调的是,我们并不是因为这种简单的算术(指长期持有可以避免产生较高的税收)就倾向采用长期投资的态度。事实上,通过频繁地投资变动,我们有可能获得更高的税后回报。很多年前,查理跟我就是这样在做的。

现在我们宁愿持股不动,即使这意味着回报率会略低一些。我们的理由很简单:我们发现,极佳的商业关系是如此的稀缺,如此的令人愉快,以至于我们珍惜我们彼此间所发展出来的一切。

这个决定对我们来说特别容易,因为我们相信这样的关系将产生良好的投资成果,尽管它可能不是最佳的。考虑到这一点,我们认为,放弃与我们熟悉欣赏的人,而把时间浪费在我们不认识且人格可能会在水准以下的人身上是没有意义的,就好像一个有钱人竟然还为了金钱而结婚,这未免有些精神错乱。

可以看到,巴菲特的长期持有,是以牺牲收益率为代价的,换取的是「相当难得的商业合作关系」和「彼此间所发展起来的情感」。

所以,我倾向于认为,对于我来说,目前比较理性的做法应该是学习巴菲特 1965 年的流程,不断比较预期收益率,并参考下行风险调整集中度。随着股价的上涨,需要不断评估该公司在当前位置的预期收益率情况,并根据结果做出持有或者调整的判断。

但这个过程,在卖出的时候需要格外注意,因为自己的判断有可能是错误的,对于质地优良的标的,卖出的时候,可能要有反向的「安全边际」。(和这个相关的讨论是,买入等于持有吗?)

那么,比较理性地长期持有应该是怎么样的呢?

我理解,长期持有应该是一个结果。在 Yestoday Newsletter No.014,我提到:

要区分两种长期持有。不断比较预期收益率,并不意味着换手率很高,也不意味着和长期持有必然是冲突的。长期持股是一个不断比较预期收益率下的被动结果。

投资和投机,不应该以持股周期作为区分,因为持股周期只是一个结果。投资和投机应该以动机来区分,也就是是否把股票看作是公司所有权的一部分,在分析和判断时是否是从商业的维度、而非市场上其他人的维度考虑的。如果基本面发生了根本性的变化,或者自己判断失误了,可能持股周期很短。如果公司的发展一直很好,在不断跟踪的过程中可能一直不会卖出。

从结果来看,「买了放在那里不管」,和「买了以后不断跟踪、思考,但因为公司发展的很好,基本面没有恶化,一直持有」是类似的。但本质完全不同。

很多人所说的长期持有,不是理性分析下的长期持有,只是懒惰的一个冠冕堂皇的借口。「买了睡得着」和「买了睡大觉」是完全不同的两件事,前者是对安全边际的认真思考和跟踪,后者是懒惰。

六禾致谦在《投资思维的减法:证伪思维(下)》中也提到:

把任何一个股票,或者任何一个板块,纳入投资组合的原因是——截止目前,其投资的理由还没有被证伪。当然,可能在十几年,甚至几十年之中,投资理由都不能被证伪,那就继续持有呗。

长期持有股票,并非是爱上了这个股票,也不是为了要遵守长期投资的纪律而长期持有。

其真相只是——这个股票的投资理由在长期内都没有被证伪。长期持有是一个结果,不是一个决策。

终有一天,我们发现,证明“这个股票不是个值得投资的股票”的证据出现了,卖出的时机到了。终于,这个命题被证伪了。

我理解,巴菲特在 2022 年股东信中说的:「繁花绚烂盛开,蓬蒿默然枯萎」(The weeds wither away in significance as the flowers bloom),更应该是这样一个过程:投资过不少股票,但随着时间,有⼀些逐渐被证伪,就卖出了,有⼀些逐渐成⻓,一直持有,最后有几只股票成为超级大牛股,占据了投资回报的绝⼤多数。而不是只持有几只股票,并拿到了最后,取得了耀眼的成绩(不是说这样不可能,只是说这样难度会非常非常大)。

1.3. 无论如何,估值都很重要

第二个我认为有问题的,是(甚至可以忽略估值地)以合理价格买好公司的倾向。

芒格在 1987 年西科金融的股东大会上提到:

我们要明白,对于巴菲特来说,「更高的价格」是怎样的概念。巴菲特原来是一块钱的东西,五角钱买。现在,他愿意出更高的价格,一块钱的东西,大概是八角五分买。

也就是说,即使是「合理价格买好公司」,巴菲特依然要求其价格是低于内在价值的,而不是平价,甚至是溢价。

如果我们做事实回溯,会发现,巴菲特对于不少公司的购买价格,只是静态的价格合理,如果将某些公司的收购后表现折现到巴菲特买入的时候,根本谈不上「合理价格」,甚至是很低很低的价格。

我们都知道,伯克希尔的风格是不太进行大规模的投后管理的,并不经常进行主动介入、改造业务,这个业务往往依然在原先管理层的手中。

所以,事实上,包括喜诗糖果在内的很多优秀公司,巴菲特都是以非常非常低的价格购买的,远远谈不上是「合理价格」。

在我看来(我有点小人之心度君子之腹的意思),「合理价格买好公司」更像是一种 PR 策略,而不是一种实证结果。如果伯克希尔以真正合理的价格买入好公司,那么这些公司的并购后收益率会非常低,无法帮助伯克希尔的巩固长期复利。如果巴菲特经常对外宣称,自己以非常划算的价格「捡到了便宜」,而不是讲「合理价格买好公司」,不知道还有没有家族企业主愿意将自己委身伯克希尔。毕竟,如果买家到处说「捡到了便宜」,对于卖家来说,肯定不是什么良好的体验。

2. 优秀的公司往往有共通的组织机制

2.1. 拼多多 V.S. 伯克希尔

那天听到播客《乘风破浪》关于拼多多的那一期《错位竞争、极致效率、最强组织,起底拼多多崛起背后的隐秘故事》,里面谈到拼多多极致管控下的授权与效率(这里借用评论区 @TimChen 的笔记):

另外一个例子是,多多果园和多多视频两个团队可以互相PK,谁赢了谁拿更好的入口。例如多多视频现在在Tab第二个入口,那果园团队可以和大老板说挑战他并缴纳一定的“坑位费”,如果灰度测试证明了果园有更高的ROI,那么果园就可以拿走这个入口。

这让我想起了巴菲特对待旗下公司的方式。2002 年,伯克希尔收购了克莱顿房屋(Clayton Homes)。这个子公司需要钱,虽然伯克希尔自己就有钱,但巴菲特的做法却是:

伯克希尔将先对外借钱,再将资金转融给 Clayton,利息则按伯克希尔的借贷成本加计 1%。这样的加码既可以让伯克希尔超优的债信评级发挥用处取得合理的回报,同时另一方面,Clayton 也可以划算的成本取得资金。(伯克希尔 2002 年致股东信)

为什么这么做?巴菲特的回复是:

我们认为任何子公司要借钱,都必须支付一个合理的费率来支应其应收款项,而不是由母公司给予补贴,否则有钱的老爸只会害了儿子,同时我们在伯克希尔累积的现金,原本就是用来做并购或是买进有机会获利的股票之用。(伯克希尔 2002 年致股东信)

可以看到,巴菲特在资金配置的策略上,是非常冷酷的。这一点,和拼多多在流量资源的配置策略上有一定的相似性,核心就是不近人情的理性和务实。

在那一刻,我突然发现,虽然表现形式截然不同,但黄峥是理解巴菲特的。这又让我想起了他在财经访谈时说的话:

《财经》: 2006年段永平以62万美元拍下了巴菲特的午餐,带你去见巴菲特。当时你26岁,那天对你来说是个重要的日子吗?

黄峥:巴菲特讲的东西其实特别简单,是我母亲都能听懂的话。这顿饭对我最大的意义可能让我意识到简单和常识的力量,人的思想是很容易被污染的,当你对一件事做判断的时候,你需要了解背景和事实,了解之后你需要的不是睿智,而是面对事实时是否还有勇气用理性、用常识来判断。常识是显而易见、容易理解的,但我们各种因为成长、学习形成的偏见和个人利益的诉求蒙蔽了我们。

2.2. 华为 V.S. 伯克希尔

华为和伯克希尔的一个相似之处在于,他们似乎都很好地避免了「大公司病」和「官僚主义倾向」。

华为将这个过程定义为「熵减」或「耗散结构」:

任总在 2011 年的公司市场大会上说:「公司长期推行的管理结构就是一个耗散结构,我们有能量一定要把它耗散掉,通过耗散,使我们自己获得新生。什么是耗散结构?你每天去跑步锻炼身体,就是耗散结构。为什么呢?你身体的能量多了,把它耗散了,就变成肌肉,变成有力的血液循环了。能量消耗掉,不会有糖尿病,也不会肥胖,身体苗条,人变漂亮了,这就是最简单的耗散结构。那我们为什么需要划算结构呢?大家说,我们非常忠诚这个公司,其实就是公司付的钱太多了,不一定能持续。因此,我们把这种对企业的热爱耗散掉,用奋斗者,用流程优化来巩固。奋斗者是先付出后得到,与先得到再忠诚,有一定的区别,这样就进步了一点。我们要通过把我们潜在的能量耗散掉,从而形成新的势能。」(摘自《熵减:华为活力之源》)

在具体的业务层面,秉持的原则是开放和合作。任总旗帜鲜明地反对自主创新,对合作伙伴持续优胜劣汰、吐故纳新,从而长期保持与业界最优秀的伙伴进行合作。在人员层面,一个是做到 100%员工持股,一个是管理干部的末位淘汰。

其实,伯克希尔的做法也是类似的。比如伯克希尔旗下的公司都需要具备业主精神,比如伯克希尔在选择旗下公司时没有对于行业和业务范围的限制,比如对于资产配置的极度理性,不断地进行优胜劣汰。

举一个例子(可能再一次以小人之心度君子之腹),喜诗糖果是伯克希尔业务起步重要的奠基石,喜诗糖果的管理层甚至可以算得上是伯克希尔联合创始人级别的了。但是,随着伯克希尔业务规模的扩大,我们可以看到,喜诗糖果的重要性在不断下降(从股东信里面就能看出来,从七圣徒到被隐藏在零售板块中)。如果在一个传统的公司中,哪怕喜诗糖果的业务不行了,喜诗糖果的管理层依然会去从事集团里面最挣钱的业务,毕竟这是「老大的人」。但是对于伯克希尔来说,喜诗糖果的再投资机会就是小的,尤其是在 BNSF 和 BHE 面前。那么,作为喜诗糖果的管理层,你就要接受这一点(当然你可以通过购买伯克希尔的股票冲淡一些自己在集团内地位下降的难过)。

我有一个不成熟的想法:人际关系是有粘性的,是阻碍流动的。随着公司越来越大,这种粘性会越来越强。没有「大公司病」的公司,往往是通过理性和务实的机制设计,去除了公司内的粘性,从而实现了「熵减」。

3. 塔勒布和巴菲特思想的内在一致性

「熵减」本身,似乎就和「反脆弱」有着千丝万缕的联系。但塔勒布的思想和巴菲特的思想的一致性远远不止于此。

3.1. 复利:乘法是脆弱的,加法是反脆弱的

我们往往都喜欢将复利公式表达为:

\[FV=PV\times(1+i)^n \]

但实际上,如果想简单按照公式实现复利是非常困难的。因为:

复利公式是由很多个乘号串起来的,本身非常脆弱。

——喻颖正《复利的谎言》

这就像一个锁链,总会从最弱的环节处断开。通过「利滚利」的方式想要实现复利,需要对「连续性」有非常高的要求,这种要求甚至是脱离实际的。

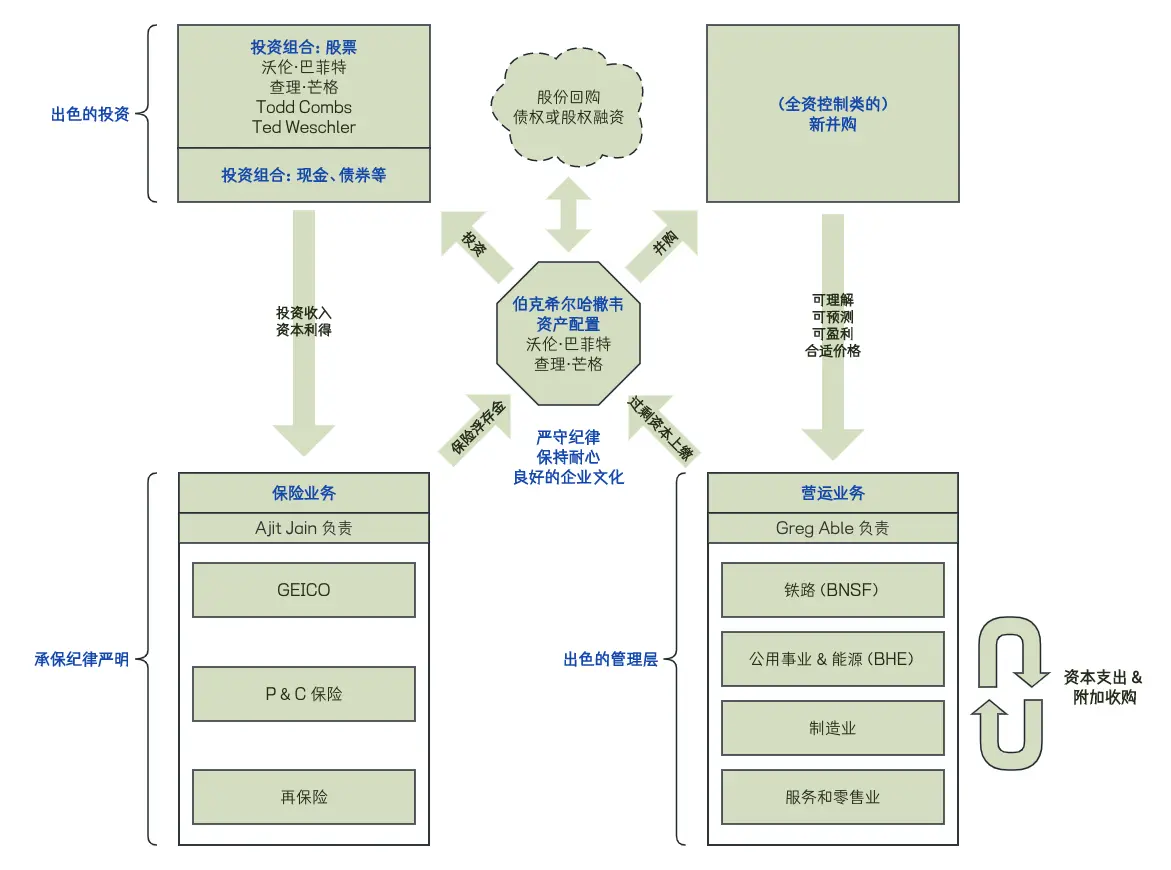

巴菲特的复利并不是这样的。如果我们对伯克希尔有基本的了解,就会发现,它的复利形式是这样的(小写字母是大写字母产生的现金流):

\[\begin{cases} V_1=X_1+x_1=X_1+X_2 \\ V_2=(X_1+x_1)+(X_2+x_2)=X_1+X_2+X_3 \\ \cdots \\ V_n=(X_1+x_1)+(X_2+x_2)+ \cdots + (X_n+x_n) = X_1+X_2+ \cdots +X_n + X_{n+1} \end{cases} \]

正如南添老师提到:巴菲特所做的,是用现金换现金流。

这种复利是加法的,是反脆弱的。因为这个系统是开放的、能够容纳小错误的、能够处理黑天鹅事件的。

保守的保险承保业务,来提供低成本的浮存金;具有护城河的公司,提供稳定的现金流;这两部分的资金用来进行投资和并购,而投资或并购的标的,依然具有上述特征……雪球越滚越大。

3.2. 安全边际和认知有限性

格林沃尔德教授说,是否考虑安全边际是区分价值投资者和基本面投资者的重要标准。

格雷厄姆也是将安全边际提到一个很高的位置上:

Confronted with a like challenge to distill the secret of sound investment into three words, we venture the motto, MARGIN OF SAFETY.

如果要用一个词来概括稳健投资的秘诀,我们提出了这个座右铭:安全边际。

为什么要留有安全边际?格雷厄姆说,安全边际可以缓冲因为判断失误或情况较差时所造成的影响。

从表述来看,格雷厄姆和塔勒布有异曲同工之妙:

| 格雷厄姆的表述 | 塔勒布的表述 |

|---|---|

| 真正的安全边际,可以透过数据、有说服力的推论以及一些实际的经历证明 | 努力练习通过实证、证伪的方式(否定经验主义)认识世界 |

| 面对波动,做好财务和心理上的准备 | 乐于接受波动性 |

| 关注下行风险,留出安全边际,溢价卖出是奖励 | 从策略上构造巨大的非对称性结果组合 |

| 不认为普通公众可以通过市场预测来赚钱 | 当心权威的预测,不要太当回事 |

| 真正的投资,必须有真正的安全边际作为保障 | 提高稳健性的方式之一是增加冗余 |

塔勒布认为,人们存在一种重大的认知局限,即知识的局限性。这种局限性既是心理上的(认知傲慢和认知偏见),也是哲学上的(数学工具层面的);既是个体的,也是群体的。

如何应对将来发生的黑天鹅事件?当然,最完美的就是通过杠铃策略实现反脆弱(这部分的内容我还在阅读中,没办法展开讲)。除此之外,塔勒布还提出了一些解决之道:

- 在自我认知层面,要努力练习通过实证、证伪的方式(否定经验主义)认识世界;

- 不预测,只是做好准备。关注各种可能性的结果,而不是可能性的概率,构造非对称性结果组合;

- 冗余、规模适度、加入随机性。如果考虑股票投资,我的理解就是安全边际(以及不加杠杆)、适度分散、研究的开放性。

4. 价值投资到了 3.0 时代了吗?

之前看了《价值投资 3.0》。针对这本书我还要补充一些我的理解和思考。

说实话,简体中文版的这本书,虽然在内容上翻译的还算通俗流畅,但是和英文版比起来,更容易模糊重点。

这本书的核心,不是在说我们已经要扬弃格雷厄姆的价值投资 1.0 版本和巴菲特的价值投资 2.0 版本,创造属于我们自己的价值投资 3.0 版本了。原书的名字叫做《钱在何处:数字时代的价值投资》,只是我们中文版出版的时候,把它叫做了《价值投资 3.0》。这是营销的噱头,却偏离了全书的主旨。

在我看到,这本书最重要的亮点,都不是「道」层面的,而是「术」层面的。但是如果你读中文版,却不容易产生这样的感受。这是非常神奇的事情,因为翻译本身没有问题,只是更改了书名、添加了小标题,就让读者产生了不同的理解。

第一个亮点在于,更加明确了调整财务报表的必要性。

因为,会计准则是基于⼯业时代经济模式⽽编制的,固定资产、土地使用权能够进入资产负债表进行折旧、摊销,但是人力和研发投入却无法资本化处理,需要全部费用化。

此外,对于很多企业来说,还需要区分维持性资本⽀出和增长性资本⽀出,只有将资本支出进行剥离,才能够更好地判断企业的价值。

但是,这并不是很新鲜的内容。

从理论上,巴菲特在 1986 年的股东信中就明确提到:

会计师的工作是记录,而不是评估。评估的责任落在投资者和管理者头上。

当然,会计数字是商业世界的通用语言,因此会计数字对任何人评估企业的价值和跟踪其进展都有巨大的帮助。如果没有这些数字,查理和我就会迷失方向:它们始终是我们评估自己和别人企业的起点。然而,管理者和股东们需要记住,会计只是商业思维的一种辅助手段,而不是商业思维本身。

而且,说起维持性资本⽀出和增长性资本⽀出,巴菲特在 1986 年提到的「股东盈余」概念时也明确说了,「维持竞争地位的资本支出」并非财报意义上的资本支出,而是指企业为充分保持其长期竞争地位和单位产量所需的工厂和设备等资本化支出的年平均金额(如果企业需要额外的营运资金来维持其竞争地位和单位产量,那么该增量也应包括在内)。(更多的内容可以参考:共读会交流:股东信中的会计与商业思维)

只是在那个年代,企业的增长性资本支出金额往往小于维持性资本⽀出,经过巴菲特调解后的「股东盈余」往往小于「表观净利润」。在一些互联网企业中,这种调整会是相反的,最终得到的「股东盈余」可能会大于「表观净利润」。

从实践上,事实上绝大部分国内的投资者,尤其是投资在科技成长股方向上的投资者,早已这么做了。无论是评估拼多多、美团还是评估一些 SaaS 公司,绝大部分投资者对报表的处理已经远远超过了书中所描述的调整方式。这本书中的内容,在丰富的实践面前,反而显得有点「马后炮」了。

这本书的第二个亮点在于,BMP 投资清单的运用。

投资清单是非常好用的工具,也是芒格推荐的《检查清单宣言:如何把事情做对》一书的核心观点。

作者在这里将生意特征和管理层设定为正向清单,将价格设定为负向清单的思路非常值得借鉴,将清单分成这三个部分的思路也非常值得借鉴,不过具体检查清单的内容,我认为是可以根据自己的实际情况进行调整的。

5. 格林沃尔德估值法与再投资

格林沃尔德教授的三阶段估值模型是我去年阅读的重大收获。但是,关于这本书,我认为也需要再补充两句。

5.1. 如何理解重置价值应该等于盈利能力价值?

重置价值应该等于盈利能力价值,是格林沃尔德《价值投资》的观点,我对这个问题是这么理解的:

如果一家公司没有很强的竞争壁垒和竞争优势,那么理论上它获得的报酬就应该是资本成本(即 ROIC=WACC)。如果去看盈利能力价值的评估过程,你会发现,就是盈利除以资本成本。所以,理论上来说,一个没有竞争优势的企业,它动用的所有资产创造的利润,就应该是可持续盈利:

- 资产价值 × 资本成本 = 资产价值 × 合宜报酬率 = 可持续盈利;

- 可持续盈利 ÷ 资本成本 = 可持续盈利的折现值 = 资产价值

在我看来,资产负债表有点像冻起来的冰,利润表有点像冰化了以后的水。资产价值就是那坨冰,可持续盈利就是每年化出来的水。把这些水冻回去,理论上应该和那坨冰是一样的。这是我理解两者为什么会相等的含义。

所以,重置价值也可以不叫重置价值,而是说,到底投入了哪些资产,使得这些资产按照资本成本计算,恰好等于可持续盈利。

巴菲特讲「经济商誉」的时候,可以粗浅地理解为,巴菲特认为超过账面资产价值的持续盈利价值就是「经济商誉」。但是,随着实践的完善和估值水位的上升,大家慢慢发现,无形资产里面也要区分一下。一部分「无形资产」(客户网络、产品矩阵、研发支出)单纯就是没有纳入资产负债表,但是这些不意味着企业具备竞争优势。没有优势的企业依然有这么一块无形资产。而扣除掉这部分的、剩下来的「无形资产」才是真正的「经济商誉」,这部分才能计算成长价值。

5.2. 成长价值与再投资能力评估

对于成长价值的计算,之前我自己在笔记中进行了进一步的数学讨论。如果将我之前简化的版本进行进一步的简化,可以发现,格林沃尔德教授在成长价值部分得出的预期收益率,对应的实际上就是若干年份后的净利润折合到当前的盈利收益率。

\[R=C=\frac{NI \times \frac{ROIC}{WACC}}{B \times P/B}=\frac{E}{P} \times \frac{ROIC}{WACC} = \frac{E_F}{P} \]

开玩笑地说,这个方法和唐朝的方法没有本质的区别。唐朝的估值方式,简单来说就是:按照企业三年后可持续利润的 12.5 倍(折合盈利收益率为 8%)买入。

但是,请不要模糊了重点,重点是思维方式,而不是具体的数值。在我看来,这种估值模型非常好地将对企业业务的判断反映在了企业估值的判断上,如此清晰的方式是之前诸多估值方式所不具备的。

在实践中,我觉得下限要关注盈利能力价值和资产价值,上限要关注成长价值。而通过之前的整理,格林沃尔德教授所说的成长价值,其实就是落到企业再投资能力的评估上。

关于再投资的部分,建议参考:

- Yestoday Newsletter No.013 中的《关注「再投资」》部分;

- Max Wang 对 newsletter 的评论中的《关于「再投资」》部分;

这里就不再赘述了。

6. 护城河的新思考

在过往的阅读过程中,看到了两篇文章,这两篇文章从一个比较新的角度讨论了护城河这个主题。

第一篇文章是马特·弗朗茨(Matt Franz)写的,他是鹰角资本(Eagle Point Capital)的创始人。他在《The Direction Of The Moat》中讨论了一个我之前就发现的问题:每个人都在讨论「护城河」,但几乎没有人谈论护城河是如何变化的。

马特·弗朗茨提出,「护城河的变动方向比宽度更重要(A moat’s direction is more important than its width)」。

文章中其他有启发的观点包括:

- 护城河现在很宽,在但变窄的,往往是价值陷阱;

- 加宽护城河会降低利润、收益和股本回报率;

- 了解护城河的变动方向需要对业务有深入的了解;

- 具备网络效应、规模经济特征的公司,他们的护城河有可能在变宽;

- 追踪护城河的宽度比季度每股收益更重要。

第二篇文章是杰瑞·诺依曼(Jerry Neumann)写的,他在 Neu Venture Capital 工作,是初创公司 Root Markets 的联合创始人,同时在哥大教授创业学,著有书籍《创始人与投资者( Founder vs. Investor)》。

他认为,对于初创企业来说,创新是创造价值的重要途径,但创新者能获得多少价值,部分取决于竞争对手模仿创新的速度,创新者必须阻止竞争才能获得他们创造的部分价值,创新者的战略任务之一是尽可能长时间地阻止模仿。

但是,对于初创企业来说,他们往往并不具备这样的护城河,或者说,即使具备一些护城河,也是相当脆弱的。那么,初创企业如何来阻止竞争呢?

杰瑞·诺依曼提出了一个观点:旨在创造价值的初创企业在起步时不可能有护城河,不确定性是保护它们免受竞争的因素,直到可以建立适当的护城河。不确定性可以成为他们的护城河,而且特指那些复杂带来的不确定性(Complexity Uncertainty)。

关于这部分,更详细的内容可以参考《Jerry Neumann 谈不确定性与护城河》。

7. 自我管理中的「反过来想」

最后放一些和自我管理相关的内容。「反过来想」不仅适用于投资,也同样适用于自我管理。

第一个是反待办事项(Anti-To-Do List)。Sahil Bloom 在文章中提到了反待办事项(Anti-To-Do List),是一个比较有趣的自我管理工具。

反待办事项清单是我们管理消极事项的工具,是我们避免在旅途中陷入困境的工具。你的反待办事项清单列出了日常要避免的行为和习惯,以及那些会拖你后腿或让你陷入麻烦的事情。

作者也给出了一些例子,比如:

专业方面:

- 不要在低价值任务上浪费时间;

- 在遇到挑战时不要「将头埋在沙子里」;

- 不要以为后面有时间完成某事而给予承诺;

- 不要在目的不明的情况下接听电话或开远程会议,可以用电子邮件替代;

- 不要沉溺算法推荐的内容。

个人方面:

- 不要睡懒觉;

- 起床 15 分钟内不碰手机;

- 不要全天允许收发信息、查看社交媒体,设定固定时间段;

- 不要让攀比进入头脑;

- 不要抱怨;

- 陪孩子时不要拿出手机;

- 不要回避人际关系中的不适;

- 静坐不能超过 2 小时。

作者的一些建议:

- 清单应该是动态的,不用太多,3-5 条重要的即可;

- 想列待办事项一样,将它们列在每日清单中;

- 不要因为没有完成而懊恼,相反要给完成奖励。

第二个是 Farnam Street 的《忙碌和高效》一文。文中提到:

- 提高工作效率的关键在于多做重要的事,少做不重要的事。

- 聚焦的关键,是问自己这个不容易回答的问题:你正在做的事情对你想要的结果是否真的重要。如果你认真思考这个问题,就能在不影响最重要事情的情况下,取消 20%-40% 的工作。

- 你在最不重要的事情上花费的所有时间都是以牺牲最重要的事情为代价的。

- 忙碌和高效并不是一回事。兜圈子是忙碌,朝着目的地前进才是高效。忙碌很容易,有成效却很难。

- 提高工作效率的关键,不在于单位时间完成更多工作,而在于单位时间做更多真正重要的工作。

- 做一个有效率的人,并不是要做更多的事情,而是要把所有精力集中在少数重要的事情上。