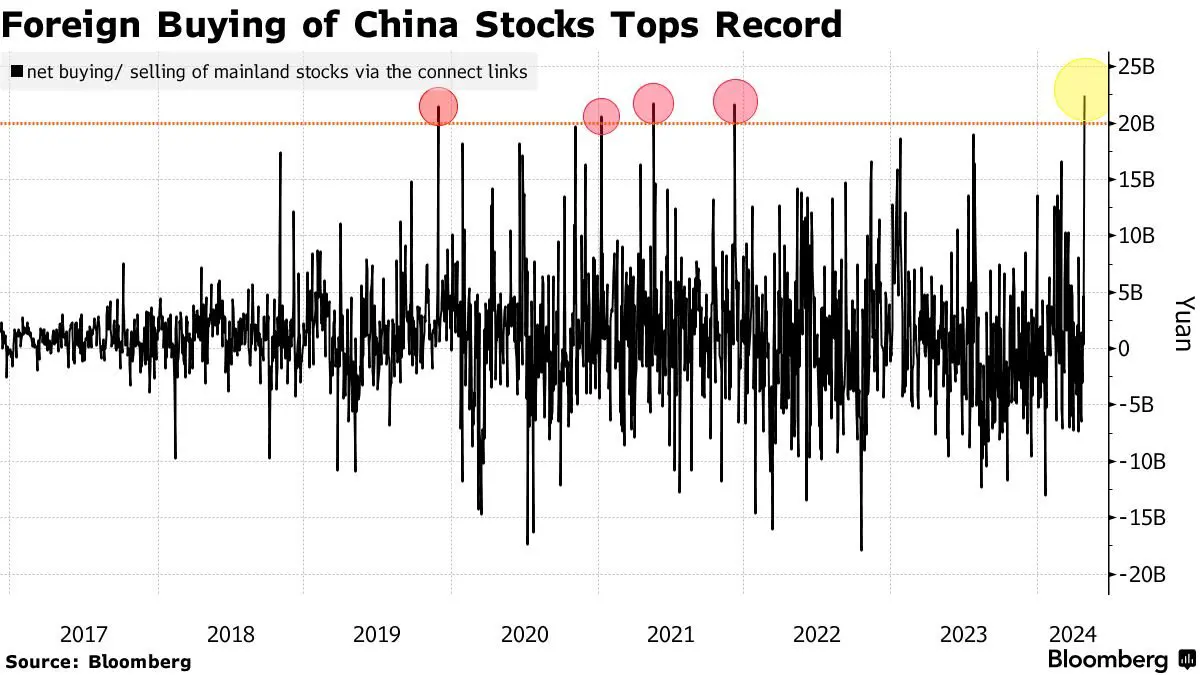

近期港股从底部反弹了一大截,政策上还要减免南下港股通的分红税率,

看得出来,官方是想趁环境缓和,推一把港股,免得继续下层到三流市场去。

原本是想研究AH套利策略,因为AH溢价率指数长期在130%以上,年初甚至飙到150%,

什么概念呢,就是同时在两地上市的139只股票,平均A股价格高出港股价格30%以上。

同股同权,在这里是失效的,原因大家说烂的A股流动性溢价,港股税收成本,两地市场参与者结构不同等等,

随着AH互通之间的门槛越来越低,两边的spread 收敛应该是大势所趋才对,结果2020年以后反而扩大了。

对于一种相对价值策略来说,标的差异越大,反而越好。

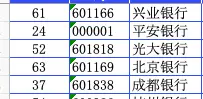

可是同时能交易 AH的方式毕竟少,要考虑一个从内地投资者视角出发的路径,最后选择只做内地侧也好像有机会。

翻了一些研报,卖方的策略集中在因子构建和轮动上,跟我萌芽的想法类似。

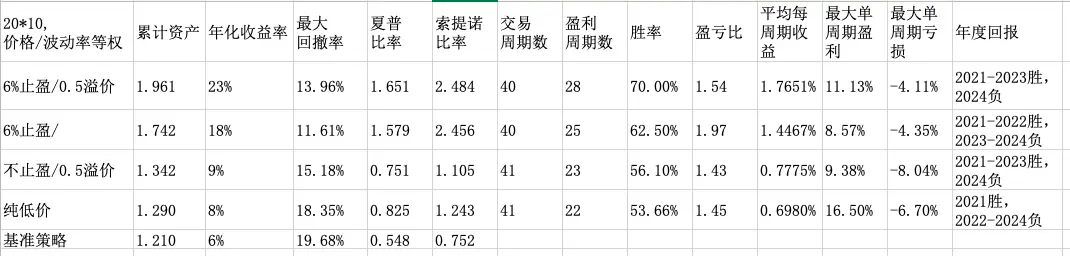

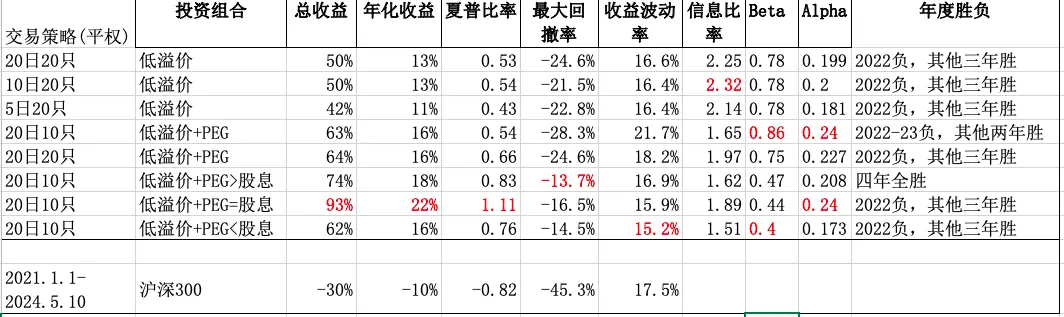

于是,在果仁上,进行多轮回测,从单纯选最低溢价的,到加上PEG 优化,再加上股息率(灵感来自于港股上市的国企央企较多)进一步优化,结果也是挺有意思。

为何是这几个因子,fitting过程,我就不赘述了。说几个发现,

并不是轮动越快,收益越高,说明AH股并不是市场短期炒作的青睐目标,跟很多成分股是大型蓝筹有关,炒不动。

其次,持仓集中,反而收益不高,侧面说明这些股票的涨跌分布较不均匀,彼此之间一定区隔(这是好事),

最后,在意回撤、胜率就要牺牲年化,最难的2022年是个坎,无论怎么调,都要亏钱在当年,

到后面三个因子全上以后,最佳效果是2022年亏损在1%左右,已经是要overfitting 的样子,

然后还要考虑外部平台可以免费抽取这些因子数据的便利性和限制,日常维护的操作难度,

穷人打仗,紧着子弹,

综合来说,10只等权持仓20日轮动一次,在年化、夏普、回撤和alpha、betta 多项指标上占优,

可以作为试验策略的基础框架,接下来准备建立模拟组合去跟踪验证。