每个月的Newsletter是我整理flomo零散记录的重要形式。非常推荐有记录需求的朋友们使用flomo,官网地址可以点击“阅读原文”跳转。

本月的newsletter主要收录了本月和朋友们交流时我的观点,不保证正确,希望未来回来打脸。在阅读方面,虽然读了一些内容,但是实在没有太多值得记录的,newsletter里仅收录了三个我自己不太熟悉的概念:三门问题、邓宁-克鲁格效应和波巴/奇奇效应。

春节回来以后,各类资产都遭遇了不小的回撤,对于很多年初刚入市的投资者来说,体验尤其糟糕。不过,看长远一些,巨大的波动虽然吃掉了一部分已有持仓的利润,但同时也构建了一部分未来持仓的成本线。

退潮的时候,最开心的,应该是赶海的人。

观察与思考

“预计要跌,为什么不减仓?”

本月市场跌的比较多,之前有朋友问我明知道要跌,为什么不减仓,我的回答如下。

- 所有目前知道的理由都是事后解释而不是事前预测的,市场上涨利好消息会出来,下跌利空消息会出来。只要上涨,利空也会变得无足轻重。

- 无论是理论上还是我个人的实践,择时在业绩归因中占据的比例都不大甚至是负贡献。有人择时很厉害,我不行。

- 如果把这笔钱看做是养老金,需要到60岁以后才能支取,那么应该全部投入在房子或者股票上,而房子我并不是很懂,股票比房子懂一点,大致感觉收益率股>房。

- 目前的市场估值,不考虑结构化原因和疫情影响,估值并没有那么离谱(创业板有点离谱,我已经减了),我觉得目前的估值在接下来的几年还是能消化掉的。

- 以2、3为前提,如果没有很好的择时能力,我所有资金的机会成本就是宽基指数基金。因此对于已经在指数基金里面的钱,它的机会成本为0,没有必要建仓;

- 我目前的择时收益,应该理解为我还有一笔钱在放逆回购,并没有直接买入指数,在指数下行期间获得了择时收益。也可以理解为我用这部分仓位做了择时。

- 在下行的过程中,如果能找到我觉得能超越指数预期收益率的个股,会逐渐把钱从指数挪到个股上,转到个股上的钱的基本成本依然是指数基金,所以跑赢指数就是目标。

- 理想状态下,卖出的原则应该是:1)基本面发生恶化;2)有其他更好的机会;3)估值明显不合理。目前在指数层面并没有出现这种情况。

- 所以最后的表现是:在下跌的过程中一方面把钱买到个股和指数里面,一方面把指数换为个股。

“为什么不等到3200点再买基金?”

这是下跌过程中另一个比较典型的问题。我的回答如下。

基金委托本质上是你信赖专业投资者能替你更好地管理资产。如果你的水平足够好,能很好地打理自己的资产,那么完全不需要委托给基金管理人,毕竟还要支付一笔不菲的费用。如果你的水平不够好,那么请把钱交给你相信的基金管理人。你需要做的是相信他(如果你不相信这个基金管理人,就努力寻找一个你相信的基金管理人),而不是相信自己的择时能力。所以你买基金的唯一时点应该是——你有一笔闲钱,同时希望交给基金管理人打理。

反过来讲,什么时候应该卖基金?

- 找到更信任且有更好投资管理能力的基金管理人;

- 钱有急用;

- 现有基金管理人发生重大变化。

把钱交给了基金管理人,我们作为基金管理人需要做的就是要决定现在要不要买,买什么,买多少。我的看法是,如果没有太多合适的标的,不着急满仓,但可以开始买了。主要原因如下:

- 市场永远是结构性的,市场里有很高估的公司,同时也存在不那么高估的公司,还有一些估值甚至已经很低了。无论市场在什么点位,买入透支未来很多年成长的高估值公司永远不是很好的选择。我们会尽可能选择自己能够看懂的公司,在合理的价格(最好还能有一些安全边际)买入它。

- 市场很难预测,要敬畏市场。我们管理客户的资产,就像舵手驾着船扬帆远航,天气的变化是我们必须面临且无法改变的环境,市场也是一样。水手从来不是靠100%躲过每一个恶劣天气成为一名优秀的水手的,同样我们也不是靠着躲过每一次大跌来获得超额收益的。市场会不会跌到3200,还是会涨到4200,我们预测的并不比其他人更好。我们自信能够做得好,是因为我们知道出海有可能遇到风浪,所以我们提前加固了船板,备好了应急物资,并且只在相对安全的海域行进。说到股票上,就是基于股票的内在价值,保持一定的安全边际,并诚实地面对自己的能力边界。

- 理解风险。风险应该是本金永久性的损失,而不是波动本身。如果一个东西值100块钱,现在卖70块钱,结果因为某种原因,售价降到了50块钱。这个时候我们应该感到开心而不是恐慌。我们花了大量的时间在研究和分析这个东西到底值不值100块钱,这个事情很重要。至于下一个时刻公司的价格变动到了多少,我们没这个能力分析,只能接受。但我相信,只要一家公司真正有价值,哪怕遇到系统性风险,也是偶然的风浪,都会过去的。

此外,非常鼓励广大的投资者自行进行宽基指数的基金定投。原因如下:

- 指数基金费率低、不用养活一大批营销、管理、运营的人员;定投又在一定程度上避免了择时的问题。指数基金定投非常适合广大省心省力的投资人,而且现在就可以买。

- 以目前的情况来看,中国的经济大概率还将持续发展相当长的一段时间。随着中国公司国际竞争力的不断提高、中国消费市场的不断扩容,中国未来也会诞生一批千亿、万亿市值的公司,目前很多公司还只有几百亿,发展空间巨大。

- 我国权益市场净利润每年增速都超过GDP增速,但指数长期横盘,原因是一直在消化估值。但估值不能无限压缩,横盘也不会永远持续。道琼斯指数也曾经经历过1965-1982年18年的横盘,那个时候道指1000点不到,目前已经是30000点了。

- 在房住不炒的背景下,即使只看指数,潜力也很大了。

- 如果要买基金,追求的目标应该是跑赢指数,虽然真正能跑赢的人非常少。所以,请认真而谨慎地找到那些能够持续跑赢指数的基金管理人(放眼全市场也不会有很多的),并放心的把钱交给他。相信他们能在任何市场环境下,做出对委托人利益最大化的决策,为客户创造价值。

寓言故事:“西瓜革命”

假设你家种西瓜,平均下来每个西瓜成本50000块,每天能产900个,产量每四年少一半,但是不知道能卖多少钱。怎么办呢?你自己开个市场,然后对外吆喝,说西瓜就2300万个,不买就买不到了。

人们来了。你和人们说,你看你每天背西瓜走太麻烦了,反正这西瓜只有2300万个,你不用动,放在那就增值了。而且市场每天价格波动的厉害,你可以做波段啊,说不定西瓜就越来越多了。

对了,这个市场啊,正常的钱是用不了的,你得先换我的游戏币,1元一个游戏币,另外啊,西瓜也是先放在我这,我给你“西瓜”券,你走的时候一张券换一个西瓜。好了,反正只有2300万个西瓜,你们就拿游戏币交易西瓜券吧。

然后,找个托,说要卖西瓜,50000块钱1个,再找个托买下来,钱反正是游戏币,你自己可以印,直接送这个托55000个游戏币,把那个西瓜买下来。再找几个人,来几轮,价格就脱离成本线了。你可以对外宣传说,低于成本线老板就赔钱了,它肯定不会跌下来的。

大家开始信了。随着价格不断上涨,有人想进场。你收了真钱,发给他们游戏币,但游戏币数量其实早已经超过真实钱的数量了,但这不重要。

当然也有人想要离场。离场的时候,他们真的抱走了西瓜,但西瓜是谁的呢,是你的。你悄悄以远高于成本价卖出了你手里的西瓜。

随着时间过去,你手里收了很多真钱,也悄悄的卖掉了手里的西瓜。留在场子里的人,手里拿着一堆游戏币和西瓜券。

西瓜只有2300万个吗?那得下个世纪了,反正现在每天你都开心地把新产出的900个卖出去了。后面怎么办,反正后面产量也少了,你的诉求也没那么高了。meme不断传播,西瓜限量、不会跌破成本线,你只需要控制印游戏币和印西瓜券的速度,就能保证“西瓜券/游戏币”的交易对只涨不跌。

PS:现实世界里,西瓜是比特币,你是交易所和矿商,游戏币是USDT。非严格论述,只想说明一部分问题。

餐饮企业的运营细节

和其他饭店服务员的招呼语“欢迎光临XXX”的句式不同,西贝莜面村的招呼语是:欢迎到西贝来。

凤起龙游老包子它家外卖比单点平均单价贵20-30%。

新知

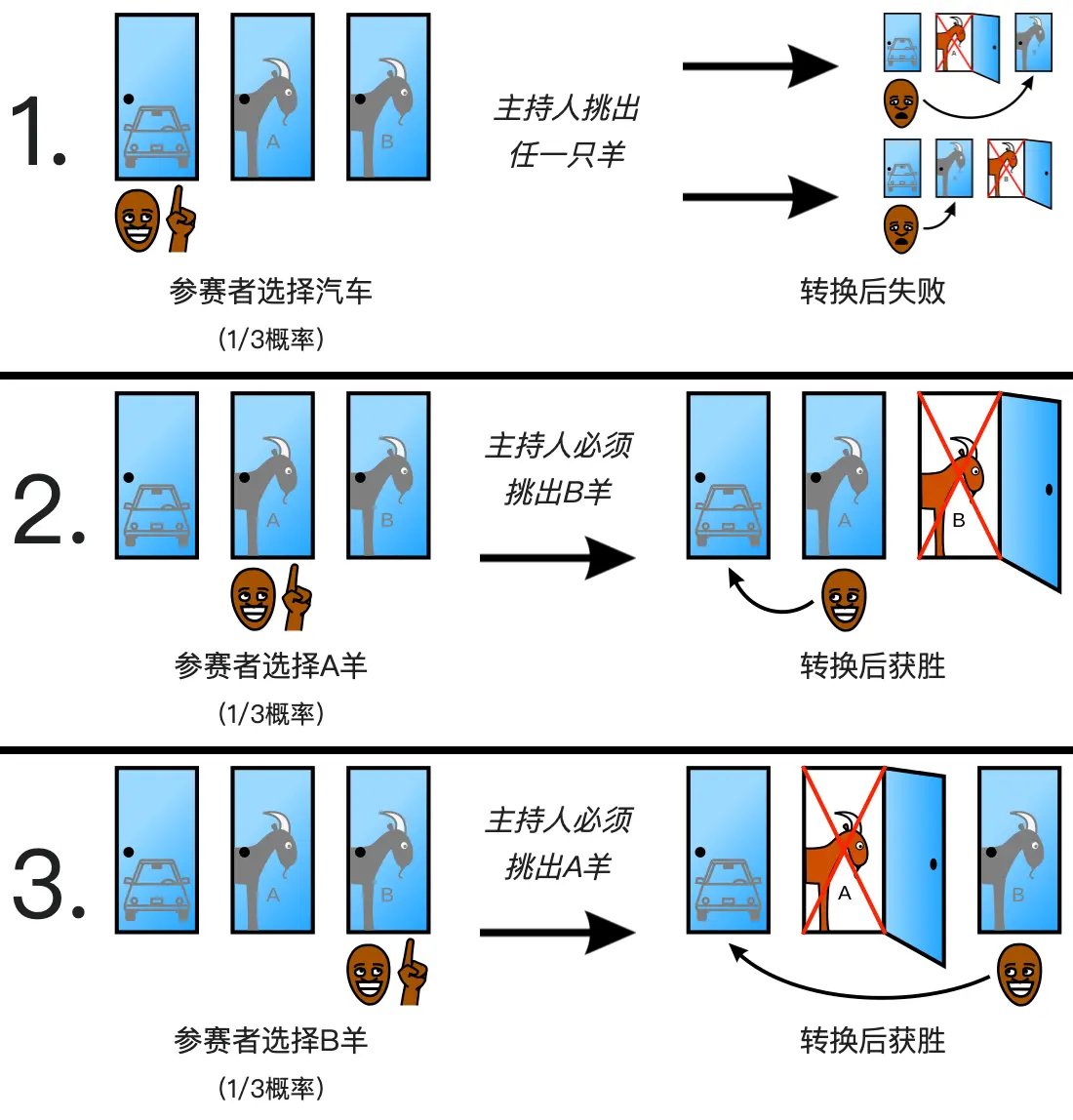

三门问题

蒙提霍尔(Monty Hall)问题:在某个电视节目比赛环节中,参赛者会看见三扇关闭了的门,其中一扇的后面有一辆汽车,选中后面有车的那扇门可赢得该汽车,另外两扇门后面则各藏有一只山羊。参赛者选定了一扇门,但未开启它,随后节目主持人蒙提霍尔(Monty Hall)开启了剩下的两扇门中的一扇并且发现后面是一只山羊,此时主持人会给予选手重新选择的机会。问题是:此时参赛者换另一扇门会否增加赢得汽车的机率?

答案:会,原来的概率是1/3,换了以后的概率是2/3。

如何理解?(参考文章:《三门问题的数学原理及模拟实验》、《蒙提霍尔问题(又称三门问题、山羊汽车问题)的正解是什么?》)

直观理解:你选择任何一个门,获胜的概率是1/3,剩下两个门加起来获胜的概率是2/3。主持人剔除了一个错误答案,但并不改变剩下两个门加起来获胜的概率,只是这个2/3都集中到那个没有打开的门上了。(来源)

枚举图:见下图(来源)

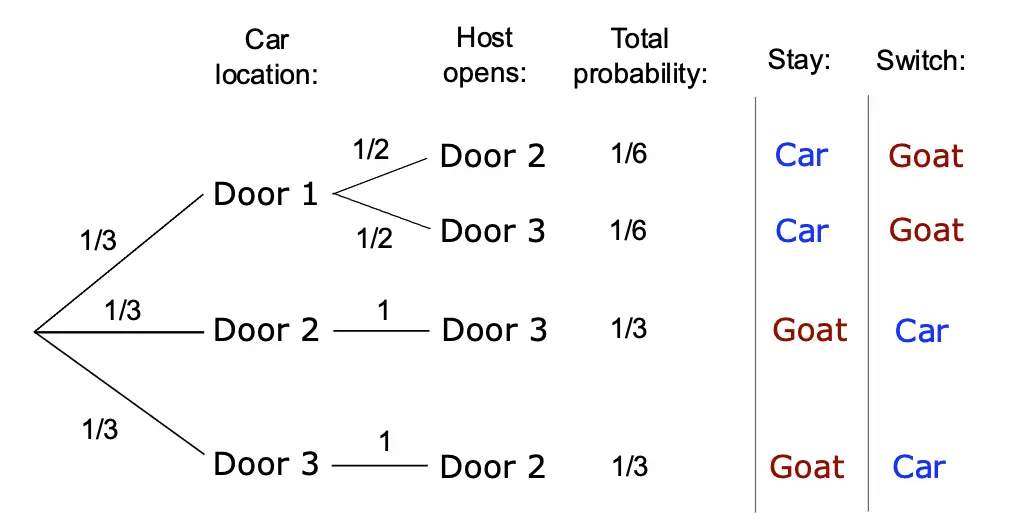

二叉树:见下图(来源)

贝叶斯公式计算:(来源)

- 假设事件A1/A2/A3为第1/2/3个门后有羊,事件B为主持人打开了某一个门。

- 假设我们选择了门1,主持人打开了门2,我们想求的概率为P(A1|B)和P(A3|B)

- P(A1)=P(A2)=P(A3)=1/3

- P(B|A1):羊在门1,门2和3都是空的,因此开门2的概率为1/2

- P(B|A2):羊在门2,则不会打开门2,概率为0

- P(B|A3):羊在门3,但你已经选择了门1,因此主持人只能选门2,概率为1

则

\[P(A1|B)=\frac{P(B|A1) \times P(A1)}{P(B|A1) \times P(A1) + P(B|A2) \times P(A2) + P(B|A3) \times P(A3)}=\frac{\frac{1}{2} \times \frac{1}{3}}{\frac{1}{2} \times \frac{1}{3} + 1 \times \frac{1}{3} + 0 \times \frac{1}{3}}=\frac{1}{3} \]

\[P(A3|B)=\frac{P(B|A3) \times P(A3)}{P(B|A1) \times P(A1) + P(B|A2) \times P(A2) + P(B|A3) \times P(A3)}=\frac{1 \times \frac{1}{3}}{\frac{1}{2} \times \frac{1}{3} + 1 \times \frac{1}{3} + 0 \times \frac{1}{3}}=\frac{2}{3} \]

所以会发现,无论主持人怎么操作,你选择某个门的概率是不会改变的,改变的是剩下的那个门的概率。

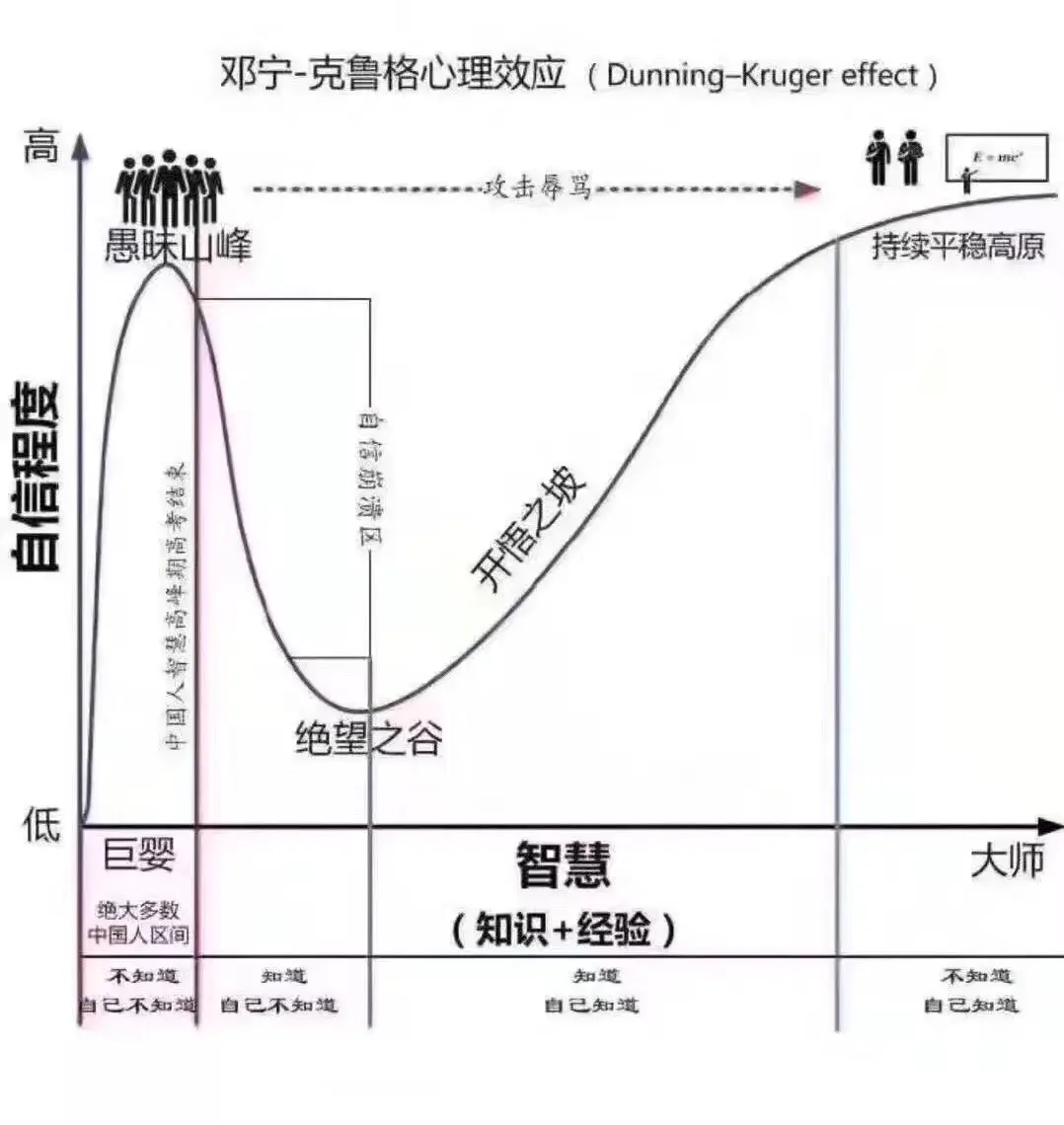

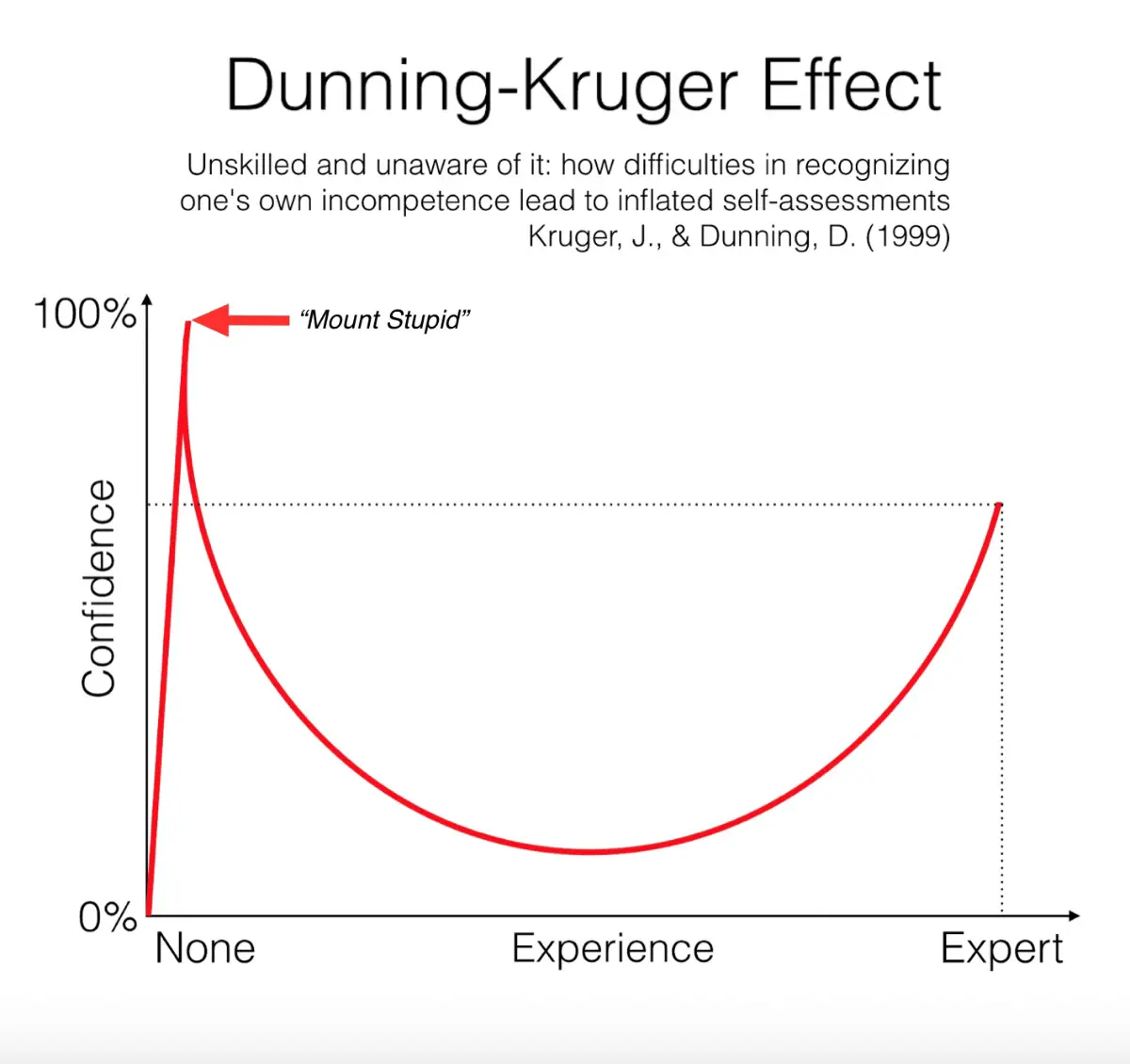

邓宁-克鲁格效应(达克效应)及其错误理解

阅读公众号的时候看到了“达克效应”,就去搜来看看,发现这个效应被国内普遍误读。市面上传得比较多的一张图是这张:

这张图是国外加工版的演绎,国外加工版是这样:

而真实的图片没有那么复杂(来源):

邓宁-克鲁格效应通常指一种假设性的认知偏差,它表明在一项任务中能力低下的人高估了自己的能力。这个名字来源于邓宁和克鲁格的研究《论无法正确认识能力不足如何导致过高自我评价》,也因此被授予2000年的搞笑诺贝尔奖心理学奖。类似的说法早已有之,比如达尔文说过,“无知比知识更容易招致自信”。

再去阅读了一下维基百科(来源),又发现就连邓宁-克鲁格效应本身都有一些问题,研究本身经常被曲解、误传和误解,比较典型的如下:

- 研究与人是否有智慧无关,这个实验的结论是关于我们应该如何谦虚和谨慎对待自己;

- 研究并没有说能力低下(表现较差)的人比能力出众(表现较好)的人更自信或傲慢;

- 实际上,这个效应更多地与被误导有关,而不是与不知情有关(the effect has more to do with being misinformed rather than uninformed),不知道的人往往不会高估自己,高估的情况发生在我以为我知道;

- 能力低下(表现较差)的人也没有认为自己比别人强,只是自我评估较差的程度没有实际程度差;

而且,后续的研究还倾向于认为邓宁-克鲁格效应可能并不真实存在(来源):

- 在2016年和2017年,两篇论文在名为Numeracy的数学杂志上发表,认为该效应是海市蜃楼。他们实验的结论是,专家和新手都以相同的频率低估或高估了他们的技能水平。

- 还有研究显示,结果的偏差只是暂时的,随着不断反馈和多次进行,最终个体认知会趋近于现实。

波巴/奇奇效应

波巴/奇奇效应(Bouba/Kiki Effect)是说,物体名称的发音和物体的视觉形状之间的关系并不是完全随意的;

1929年,德国心理学家沃尔夫冈·科勒(Wolfgang Köhler)首先记录了这个现象;

当时他在特内里费岛(主要语言是西班牙语)做了类似的实验,使用了类似的形状并询问何为 "takete",何为 "baluba" (1947年版本为“maluma”)。实验结果显示偏好将作为圆滑形状作为baluba,尖角形状作为takete。2001年,维莱亚努尔·拉马钱德兰和Edward Hubbard对美国大学生和说泰米尔语的印度人重复了苛勒的实验。这次可选择的单词改为“kiki”和“bouba”。两组的实验结果相似,95%至98%的人选择圆滑图形为“bouba”,尖角图形为“kiki”

大部分的群体存在这种现象,但先天性失明、自闭症等群体这个现象不明显。

【via Wikipedia-Bouba/kiki effect】

QUOTE

反人性的做不大,比如代餐;但把反人性变成督促反人性的就能做大,比如 K12 和托福 GRE 培训班。

【via @彭莹】

People focus on role models; it is more effective to find antimodels — people you don't want to resemble when you grow up.

【via @nntaleb】

A year from now you will wish you had started today.

【via @Karen Lamb】

Caring more about getting things right than being right saves a lot of time and energy.

【via @Shane Parrish】