作者:John Huber

发表时间:2014/10/10

校译:Ponge(GitHub)

全文翻译如下:

“然而,经验表明,一个企业今天做的事情与五年或十年前做的事情非常相似,这类企业往往能实现最好的商业回报……一个经常面临重大变化的企业也同样有可能遇到许多重大错误。此外,在不断剧烈变动的经济领域很难建立堡垒式的商业特许经营权。而这样的特许经营权往往是持续获得高回报的关键因素。”

在上一篇文章(原版)中,我们用一些基础的数学方法比较了基于不同投资回报率的两家假想公司最终的投资收益情况。

牢记这个通用公式会很有帮助,它可以粗略估计出一个企业随着时间的推移其内在价值的复合速度……基本上,一个企业内在价值的增长速度等于等于两个因素的乘积:增量投入资本回报率(ROIC)×再投资率。

如果在现实生活中举一个简单的例子,可以看看我之前讨论过的一家公司:富国银行(Wells Fargo)。为了让讨论更加有趣,我决定选取富国银行1972年的价格作为起点。我很喜欢回顾富国银行的历史年度报告。而且,我想选取股市处于泡沫(并即将暴跌50%)时的年份。42年前,股票市场正处于现在被称为“漂亮50”泡沫的末期。在当时的股市中,许多大盘股被新成立的共同基金以40-50倍或更高的市盈率买入。这些基金正以疯狂的速度募集资金,并将新资金不断买入大盘股,导致其股价无视估值水平不断上涨。我们知道这一切是如何结束的:到1974年,很多股票市值已经缩水了一半,共同基金从市场顶部的超级乐观变成底部的超级悲观,与此同时,公司的估值变得更加合理。

我之所以想用股价普遍存在泡沫的一年,是想确保我没有使用市场底部时的数据,同时也要表明,即使从泡沫时开始算起,一家在之后能够继续创造高资本回报的企业也最终能创造股东价值。

增量投资的高回报率会产生复利价值

在1972年的时候,富国银行的股价为0.59美元/股(很明显,经过了拆分调整)。目前,富国银行的股价大约是52美元/股,大约是1972年市场顶峰时价格的88倍。也就是说,富国银行剔除股息的股价复合增长率为11.4%。如果我们把股息计算在内,在过去的40多年里,股东的年化回报率约为14%。

这一切是如何发生的?原因有很多,但让我们专注于数字(也即管理层经营的结果,我们把“为什么会有这样的结果”留待下次讨论)。

为了回顾这个过程,我去一份旧的年度报告中找到了20世纪70年代早期的财务数据。富国银行1974年的年报是第一份同时提供当时股票价格以及账面价值的报告。所以我从1974年的年报里找到了1972年的数据。

下面是1972年的一些关键数据(同样经过了拆分调整):

- 富国银行1972年的每股账面价值:0.40美元;

- 富国银行1972年的每股价格:0.59美元;

- 富国银行1972年的ROE:10.9%;

- 富国银行1972年的市净率:1.5。

让我们将其与2014年中报的数据进行对比:

- 富国银行2014年中期的每股账面价值:31.18美元;

- 富国银行2014年中期的每股价格:约52美元;

- 富国银行2014年中期的ROE:13.5%;

- 富国银行2014年中期的市净率:1.6。

因此,在过去的41年半里,富国银行:

- 每股账面价值的年化增速:11.1%;

- 每股价格(不考虑股息)的年化增速:11.4%;

- 盈利能力的年化增速:11.7%(每股收益从约0.04美元上升到超过4美元);

- 市净率和42年前大致相同。

正如你所看到的,企业的内在价值(用复权的净资产和盈利表示)在很长一段时间内有非常好的复利增长,这也为股东创造了同等水平的回报。如果我们把股息计算在内,即使他们的投资始于1972年股市泡沫的顶端,依然能够获得约14%的年化收益率。

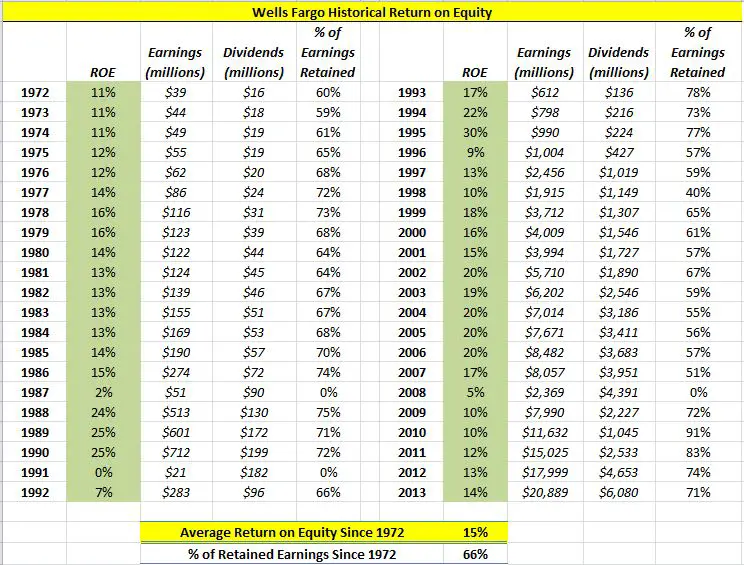

今年,我花了很多时间翻阅富国银行的历史年报。如果你回头看,你会发现富国银行在过去的40多年里,其ROE一直维持在百分之十几的水平。

从图中可知,在过去的42年里,有一些特征很有意思:

- 富国银行每年都实现了正盈利(42年中有42年都是正盈利);

- 42年中有35年盈利都实现了正增长;

- 平均ROE约为15%。

还有一些没有在表中,但依然值得再强调一遍的:

- 自1972年以来,富国银行的每股账面价值复合增长率为11.1%;

- 自1972年以来,富国银行的股票价格复合增长率(不考虑股息)为11.4%;

- 自1972年以来,富国银行的盈利能力复合增长率为11.7%。

你还会注意到,在大多数年份中,富国银行留存了2/3的当期收益,并将另外1/3的收益以股息的形式返还给了股东。我粗略地想了一下,简单来说,再投资率就是富国银行在支付股息后必须要进行配置的收益比例(注:其中一部分收益可以用于回购、收购资产等等)。

请记得这个简化公式:

一个企业价值的复合增长率等于两个因素的乘积:

- 可以用于留存及再投资的利润占比;

- 这部分增量投资所能实现的回报率。

也就是等于ROIC乘以它可以再投资的利润占比(即再投资率)。在富国银行的例子中,我使用了权益资本(也即ROE)和账面价值增长率(代表内在价值增长率)两个指标。

顺便说一下,你也可以使用ROA,在比较银行核心盈利能力时,ROA是更好的指标。但是在这个例子中,我还是想用ROE,因为我们在购买股票时购买的是股权,而且杠杆率是给定的,我们无法改变(ROE = ROA x 杠杆率)。

此外,长期的平均净资产收益率(扣除股息)也是观察账面价值增长率的一个简洁明了的指标。而对于富国银行这样的公司来说,净资产的长期复合增长将与内在价值的增长以及股票价格的复合增长大致同步……再次强调,是在很长的一段时间内。

值得一提的是,富国银行2014年的杠杆率还不到1972年的一半。无论如何,我们将只比较净资产收益率,看看股东资本是如何随着时间的推移而复利增长的。

所以正如你看到的那样,15%的ROE x 66%的再投资率 = 10%的内在价值(账面价值)年化复合增长率。

你会注意到结果并不准确,因为账面价值的复合增长率是11%,而简化公式的结果显示账面价值的复合增长率是10%。这种差异受到股票回购/发行、股息、收购等方面的综合影响。但基本的思路是:像富国银行这样的企业,如果能将其2/3的收益进行再投资,并且股权资本回报率能达到15%,那么其净资产价值和盈利能力将会以10%的速度增长。

说明:我以1972年作为起点只是为了让讨论更加有趣。你不需要真的等42年。我还研究了1974年、1984年和1994年的数据,结果都非常相似,这要归功于富国银行令人难以置信的稳定的ROE水平。

现在,每当我发布文章讨论关于有着悠久成功历史的公司时,我都会收到指出我在”采樱桃“(一种谬误,指单方论证或隐瞒证据)的Email或者评论。”采樱桃“用更复杂的学术术语来说,也叫”确认偏差“或者”幸存者偏差“(或类似的东西)。

这里的重点不是说富国银行现在是一个好的投资标的,也不是说仅仅因为它过去做得很好现在就是一家好公司。

重点是简洁明了地理解那个公式。

增量投资的高回报率会产生复利价值

这个公式表明,如果你能找到一家公司,它的增量资本能产生有吸引力的回报,而且基于你对这家公司的分析,你知道它有足够的再投资机会,可以持续创造这样的回报,那么你可能会拥有一家将以高于平均速度复合增长的公司。

富国银行之所以能够在几十年内为股东创造复利价值,是因为它们能够持续地将相当大一部分留存收益以具有吸引力的投资收益率进行再投资。

当然,上面列示的只是数学计算。真实的工作是评估每一种情况,并能够对企业进行分析和评估。但是这个概念是很重要的。尽管已经有很多关于它的文章,但我认为很多人都忽略了这个概念,这会让他们的投资业绩不尽如人意。

判断一个企业能否继续创造高回报的思路

你可能会问:如何确定过去的诱人回报是否会导致未来的诱人回报?我在文章开头引用巴菲特1987年致股东信的一个原因就在于,他提供了一个非常有价值的思路:寻找这样一种生意,它在5-10年内可能会做和现在一样的事情。

2009年,黑莓(Blackberry)的投资资本回报率高得惊人:大约40%。但问题是,到了2014年,黑莓无论是业务还是产品都与2009年完全不同。而在2009年的时候,人们很难预测黑莓在2014年会是什么样子。同样,苹果公司(Apple)在2014年也创造了惊人的回报,他们有一个伟大的业务。但我不知道10年后苹果会卖什么产品。我猜他们仍然会有很酷的产品,他们仍然会是一个伟大的公司,但是当你不知道他们在10年后会卖什么的时候,就很难评估一个企业的价值。

但在2004年,要预测富国银行2014年的情况是相对容易的:它可能会吸收低成本的存款并将其贷出。因为在5年、10年、20年、50年和100年前,他们就已经在做这样的事了。你不需要知道崩溃、信贷泡沫或大规模的经济衰退……你只需要知道你正在评估的企业是可持续经营的,并经受住了以前各种的“现实生活压力测试”,你就可以闭上眼睛,想象公司10年后将做什么样的业务。一旦你能合理地预测公司将要做什么,那么你就可以确定价格、估值、以及你要在什么价格买入等等。

我们可以在以后的文章中对此进行更多的讨论……这里的重点是,要理解一个企业如果能使其投入资本获得有吸引力的回报率,那么它将随着时间的推移产生价值。

信息披露:John Huber 在自营和客户资管账户中持有富国银行普通股的认购权证。本文不构成投资建议,请自行研究决策。

-

原文写成1992年,应该是写错了,这段话见于1987年的股东信 ↩︎