首先感谢杰晶维基的志愿者们翻译这篇文章,无论质量如何,一定花费了非常多的精力。其次吐槽一下下篇的翻译质量,有些地方还不如百度翻译机翻的水平,而且有不少漏句漏段的情况。这篇报告的中文版在这里。

以下是一些笔记和感想。

一、投资理念

买股票就是找那些可持续创造价值的公司。这里面包含两层含义:1)创造价值;2)可持续。前者指ROIC>WACC,后者指的就是“护城河”。企业经营者对前者会更关心(也比较直观),但由于溢价的存在(除非我们能在1倍市盈率的水平上买下公司),二级市场的投资者更需要关注公司创造价值的可持续性,也就是护城河。

虽然如此,可是现实中研究员和投资经理对于护城河的分析和研究并不充分。当然这个说法有些“价值投资者”会不以为然。不过对于这些投资者来说,需要警醒的一点是,**随着科技的发展,很多公司维持超额收益的时间在明显缩短,也就是护城河衰减的速度要比以往快很多。**这一点也被很多“价值投资者”忽视了。

二、研究方法的借鉴和启发

(一)行业分析

1、第一步:了解目前行业的现状

行业分析的第一步是了解目前行业的现状。作者主要提到了三类比较有效的描述行业现状的工具:

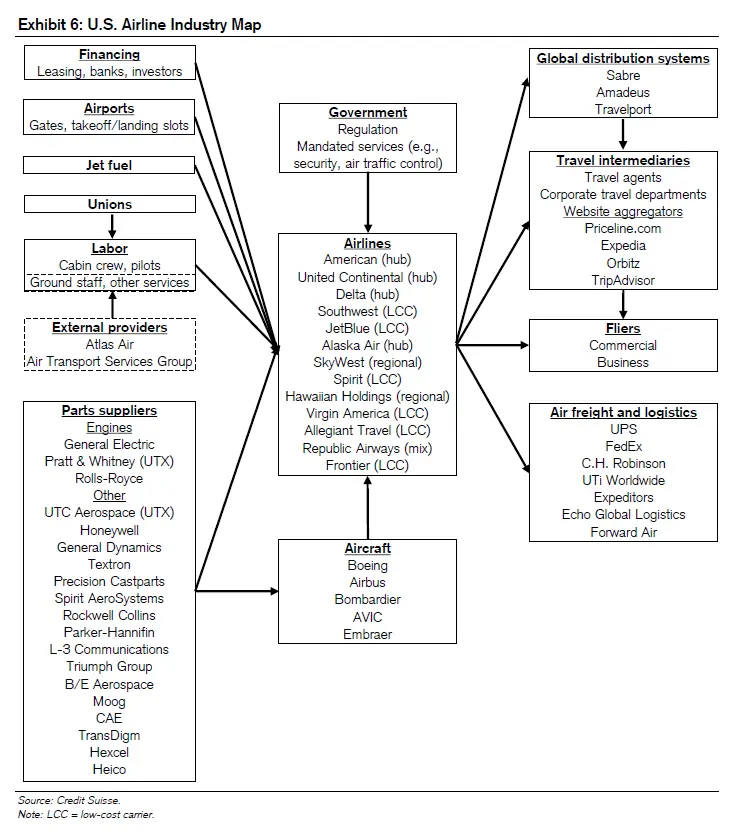

- 行业地图。一个行业互动主体主要分为三类:供应商、客户和外部监管。将这三类在图中画出来,并将每一类玩家按重要性列出具体的公司。在每一类中,既需要考虑现有的参与者,也需要考虑潜在进入者。而且对于彼此之间的互动行为有一个感性认知。示例:

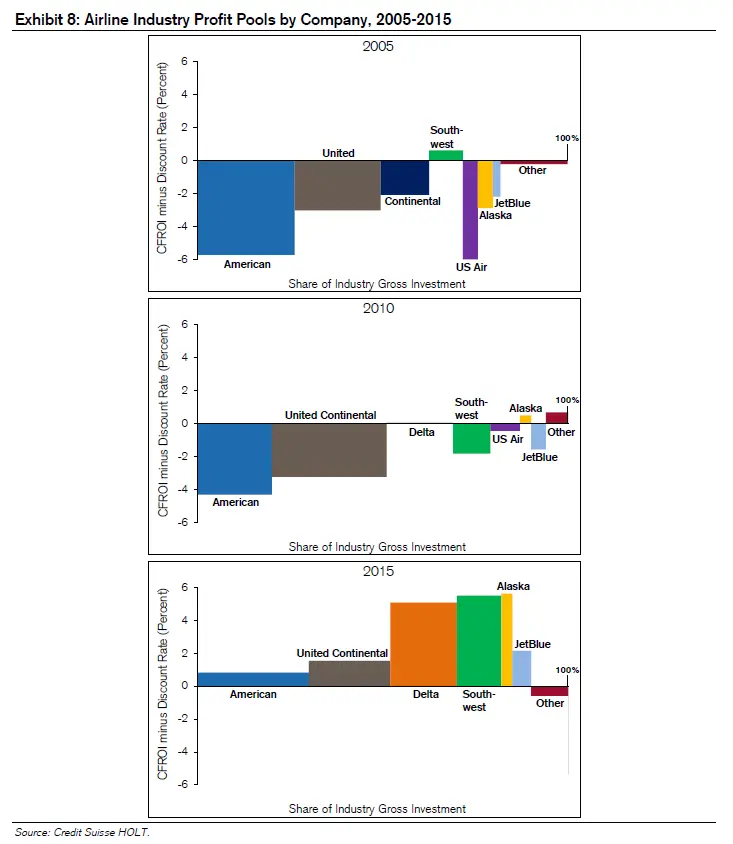

- 利润池。如果说第一张图是了解这个产业链上下游的关系,那么这张图会更加量化创造的价值在产业链上下游的分布。如果列出不同年份的利润池分布,还能够发现产业链发展过程中上下游议价能力的变化趋势。注意,这里的利润是指再投资的ROIC扣除WACC的部分,也即创造价值的部分。示例:

- 行业稳定性。这里作者使用了市场份额的稳定性和定价趋势两个指标去观测行业稳定性,不过作者采用的量化方法有点太复杂了,我认为这两个指标可以通过饼图和折线图显而易见地观测到。此外,我个人认为市场份额稳定性这一指标更普适,因为对于科技制造行业来说,定价趋势大概率都是下行的。虽然在传统的投资逻辑上,科技制造行业确实不是商业模式很出色的行业。

2、第二步:评估行业的竞争情况

行业分析的第二步是**根据这个现状(第一步是第二步的基础),去评估行业的竞争情况。这时使用的是人尽皆知的波特五力模型。**作者提出了一个和别人不太一致的观点:他认为五力中,新进入者的威胁和同行竞争更加重要。

衡量新进入者的威胁,需要考量的是进入和退出的普遍规律,以及新进入者的重要决策变量。

- 进入和退出的普遍规律。主要包括:1)自身历史;2)行业的生命周期阶段;3)进入和退出速度。首先,想要了解某个行业进入和退出的普遍规律,了解这个行业进入和退出的历史是非常重要的;其次,不同生命周期进入和退出的难度不同,行业越进入成熟期,进入和退出的难度越大;最后,进入和退出速度可以用每年进入或退出的企业占存量企业的数量来衡量。一般来说,重资产的行业,速度会慢一些,进入和退出的难度也大一些。

- 新进入者的重要决策变量。主要包括:1)现任者的预期反应;2)预期回报;3)退出成本的大小;4)行为偏差(过度自信)。

- 现任者的预期反应。主要包括:1)资产专用性(场地专用性、物理专用性、人的特殊性)。专用性越高,现任者的反应越大;2)最低有效生产规模水平。指企业为了使单位成本最小化而必须生产的最小数量。新进入者必须超过此生产规模,才能使其商品具有竞争力的价格并获得利润。3)过剩产能。供过于求的行业对新进入者缺乏吸引力。4)在位声誉。如果现任者的态度是“随时准备为最小的挑衅而战”,那么新进入者就会谨慎一些。

- 预期回报。主要包括:1)预先承诺合同。长期合同会影响新进入者的预期回报,阻碍其进入。2)许可和专利。3)学习曲线和网络效应。学习曲线是指随着经验积累单位成本下降的能力。学习曲线和规模经济相辅相成。

- 退出成本的大小。主要包括:1)进入者需要的投资规模;2)资产的专用性。

- 行为偏差(过度自信)。新进入者有可能会高估自己成功的概率,这种往往来自于新进入者认为某些显而易见的资源禀赋(资金、土地、劳动力等)可以导致成功。他们失败的原因往往是低估了竞争对手的应对和反应。

行业竞争受到以下几个因素的影响:

- 行业集中度。常用指标是HHI(一个行业50家最大公司市场份额平方和的10000倍),HHI超过1800的竞争不激烈。HHI比CRx的评估方法更好,因为它不仅考察了企业规模分布,还考虑了行业整体的企业数量。

- 同类公司目标、战略的一致性。比如一个上市公司和非上市公司竞争,双方在融资能力、财务要求方面的不同约束可能导致竞争持续。

- 资产专用性。特定资产会使得出清变得困难,导致竞争延续。

- 需求的波动性。需求的波动性(往往伴随着高固定成本,典型的就是周期股)往往导致竞争持续不断。

- 行业增长潜力。当蛋糕不再增大,同行就到了拼刺刀的时候。

3、第三步:考虑被颠覆的可能性

被颠覆的可能性来自于颠覆性创新和产业链组织方式的重构。

常见的颠覆性创新有两种,一种是低端颠覆性创新,另一种是新市场颠覆性创新。新市场颠覆性创新吸引的是以前由于缺乏资金或技术而没有购买或使用产品的客户。这部分市场往往被现任者忽视。

产业链方式的重构往往在于产业在特定阶段更适用于垂直一体化还是水平一体化,本质在于协调成本孰低。对于组装比较简单、组件可以进行模块化供应的产业,垂直一体化就更难。但外包对于需要复杂的不同零部件集成的产品没有意义,比如飞机。

(二)公司分析

公司创造价值的能力取决于其追求的战略、与竞争对手的互动,以及与非竞争者打交道的方式。确定一家公司创造价值的环节和驱动因素,可以采用迈克尔·波特的价值链分析。

1、公司的竞争优势与战略

通常来讲,企业能够持续创造价值,往往得益于他们具备了:1)生产优势;2)消费者优势;3)外部(例如政府)优势。这一部分与迈克尔·波特所谓“成本领先”、“差异化”、“专一化”三大通用战略内涵一致,也与巴菲特的护城河有相通之处,比如生产优势中包含了“成本优势”、“有效规模”和“无形资产(专利与经营权)”,消费者优势中包含了“转换成本”和“网络效应”。公司通用的竞争优势无非这样几种。

- 生产优势。生产优势主要包括运营优势和规模经济。生产优势通常以高周转率的形式出现。

- 运营优势。在运营环节,具备高固定成本、复杂流程、运营成本变化率较低的公司具有一定的运营优势。此外,拥有专利、版权、经营权等以及拥有其他独特性资源的公司同样具备运营优势。规模经济的本质是边际可变成本相比初始成本很低(对传统制造业来说是高固定成本,对新兴互联网企业来说是新增用户边际成本为极低),但企业自身管理和运营又是规模不经济的,需要找到一个中间点。

- 规模经济。规模经济往往发生在分销(渠道和广告)、采购、研发等多个环节。在全球化时代,规模经济也有不同的范围,有全球型业务、全国型业务、城市型业务、蜂窝型业务等(详见王慧文清华课)。因此,不同业务类型的规模经济情况在全球化背景下也不能一概而论。

- 消费者优势。消费者优势主要包括产品的差异化、体验型产品、高转换成本和网络效应。消费者优势通常以高毛利率的形式出现。需要注意的是,知名品牌本身并不带来消费者优势。

- 外部优势。补贴、关税、配额,还有竞争法规和环境法规等。

2、与竞争对手的互动:竞争与合作

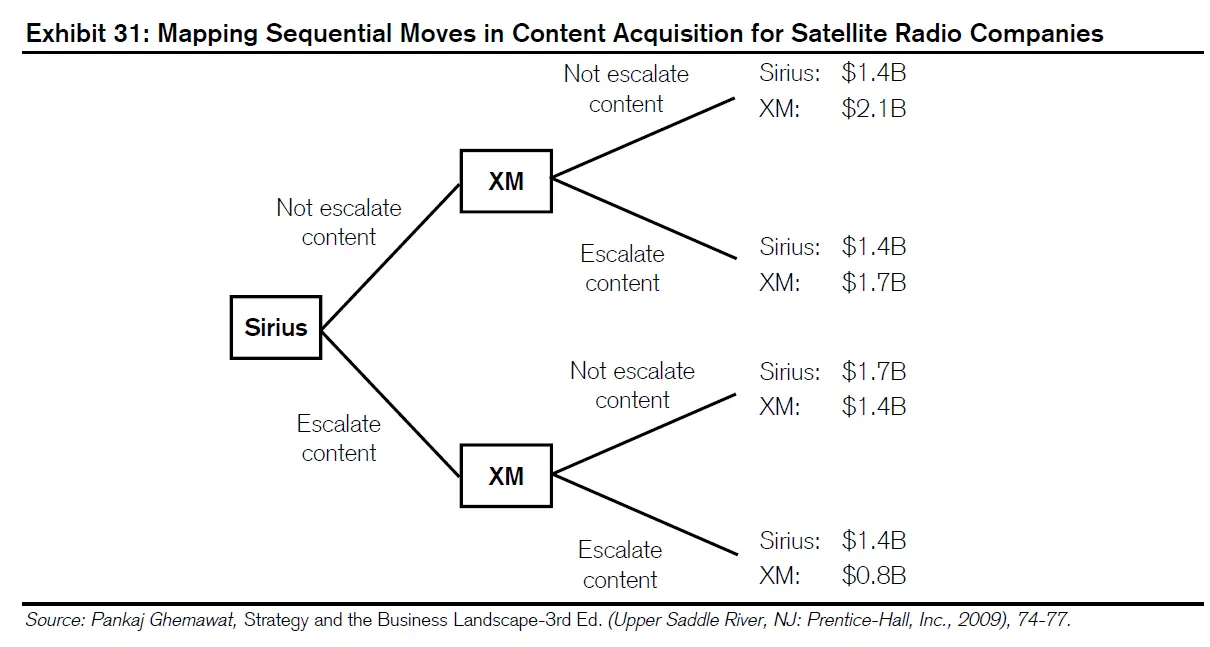

博弈论是理解互动的最佳工具之一,具体的分析方法有很多,比如多次互动回报矩阵。示例:

3、与非竞争者打交道的方式

主要体现为上下游的议价能力,这部分可以参考《上下游议价能力的动态演绎》有关内容。